财富商机

【宏观】资产配置或是波动市场中的有效解药——《光大投资时钟》第八篇(高瑞东)

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!自上而下的大类资产配置策略表现在2023年7月6日外发的报告《自上而下:从宏观经济到资产配置——大类资产配置系列第三篇》中,我们通过经济增长、通胀、流动性三个角度刻画中美两国的宏观经济状态,并结合均值方差模型、最大收益率模型、BL模型、风险平价模型 .....

严正声明:原创文章,未经允许,不得转载。转载时务必注明作者及文章来源:今日新闻网-【宏观】资产配置或是波动市场中的有效解药——《光大投资时钟》第八篇(高瑞东),否则必举报并保留进一步追责的权利。

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

自上而下的大类资产配置策略表现

在2023年7月6日外发的报告《自上而下:从宏观经济到资产配置——大类资产配置系列第三篇》中,我们通过经济增长、通胀、流动性三个角度刻画中美两国的宏观经济状态,并结合均值方差模型、最大收益率模型、BL模型、风险平价模型、基于宏观因子的风险平价模型,构建了5种大类资产配置策略,这些策略在最新的数据中取得了较优的表现。

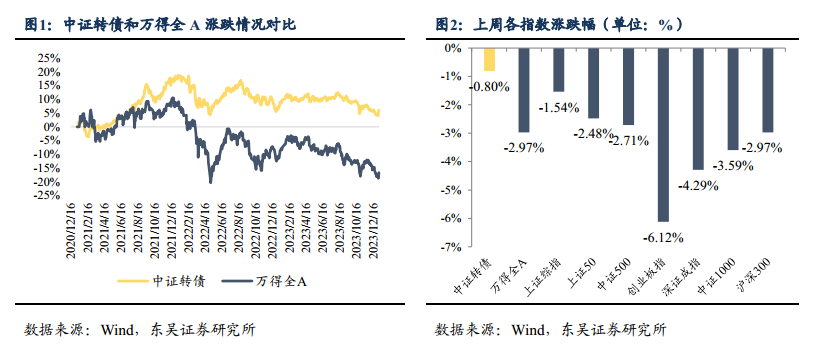

从国内外宏观经济看,国内经济增长方面,2023年以来国内经济持续处于复苏过程中,从同比数据看,指标全年基本保持上行趋势;国内通胀方面,通胀指标在2023年7-9月连续上升,随着CPI同比转负、PPI同比降幅扩大,10-11月通胀指标基本走平;国内流动性方面,下半年以来,债券长端利率走势向下,8月以来DR007逐渐走低,流动性指标走势震荡上行;美国经济增长方面,合成指标下行斜率在2023年下半年逐渐转平,指向美国经济降温但降温幅度逐渐缩窄;美国通胀方面,2023年以来美国通胀指标保持下行趋势;美国流动性方面,随着市场普遍预期美联储再次加息概率较小,中短期美债利率转入下行通道,美国流动性指标呈现的触底反弹迹象。

2023年12月,这五种资产配置模型均收获正收益,回撤与波动控制良好。从23年12月的收益率看,风险平价模型>宏观因子风险平价模型>BL模型>均值方差模型>最大收益率模型。其中均值方差模型月收益率为0.39%,月内最大回撤1.98%;最大收益率模型月收益率为0.18%,月内最大回撤2.25%;BL模型月收益率为0.87%,月内最大回撤0.48%;风险平价模型月收益率1.28%,月内最大回撤0.16%;宏观因子风险平价模型月收益率1.14%,月内最大回撤0.18%。

触发式大类资产配置策略

在2023年12月7日外发的报告《光大投资时钟:触发式策略篇——<光大投资时钟>第六篇》中,我们对宏观环境相似度提出更高的要求,仅在存在足够数量的较高相似的宏观环境状态时触发量化配置模型,其余时间等权配置。在近10年的回测中,各类触发式模型明显跑赢等权重模型,并且相较于每月进行量化配置的策略,触发式策略收益明显提升。

从近10年回测数据看,触发式模型对风险平价模型、宏观因子风险平价模型和BL模型的收益表现提升较大,其中,触发式风险平价模型年化收益率达到8.14%,相较于普通风险平价模型提升了2.71pcts,最大回撤从3.8%上升到7.4%,年化波动率从2.1%上升到5.1%,年化夏普率从1.68降到1.20;触发式宏观因子风险平价模型与之类似,近10年年化收益率7.46%,相较于普通宏观因子风险平价模型提升2.26pcts,年化波动率从3.2%上升到5.4%。

模型最新配置建议

从自上而下的大类资产配置模型看,总体上,量化模型多发出1月增配A股,下调黄金、美股仓位的信号。A股:相较于历史均值,均值方差模型、最大收益率模型和BL模型在1月大幅超配A股,与上月仓位相比,高风险偏好的模型对A股偏好显著上升,低风险偏好的模型仓位幅度调整不大。中债:高风险偏好的模型更加倾向于低配中债,均值方差模型与BL模型大幅低配中债,边际上倾向于下调仓位,低风险偏好的模型维持超配。黄金:所有模型都依然低配黄金,在边际调整上,各模型倾向于下调仓位。美股:多数模型依然倾向于低配美股,较多模型倾向于边际下调仓位。

风险提示:历史经验和指标可能存在失效风险,不同区间统计可能存在结论差异风险,宏观经济超预期波动风险。

股市回暖,抄底炒股先开户!智能定投、条件单、个股雷达……送给你>> 海量资讯、精准解读,尽在本站财经APP

海量资讯、精准解读,尽在本站财经APP 版权声明:

本文仅代表作者观点,不代表本站立场,以上所展示的信息来源于网络,内容的真实性、准确性和合法性由发布者负责,如有侵权及时联系本网站。

-

胜华波募资9亿:5亿补流资金,王氏家族100%控股下分...

作家 :财经新知 阅读:51

-

作家 :视察先锋 阅读:69

-

作家 :念念不忘 阅读:20

-

作家 :财经有点料 阅读:38

-

1

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主....阅读:91

- 阅读:74 2

- 阅读:64 3

- 阅读:36 4

- 阅读:33 5

- 阅读:7 6